Dolarización y libertad: el caso ecuatoriano

Este año, cumple 800 años la Carta Magna, documento que muchos consideran como el origen del 'Rule of Law'...

Los análisis que están divorciados de la realidad institucional son, en el mejor de los casos, un interesante ejercicio intelectual.

Richard E. Wagner, James M. Buchanan | Buchanan, James M.; Wagner, Richard E. Democracy in Deficit: The Political Legacy of Lord Keynes. Liberty Fund. 2000.

Este año, cumple 800 años la Carta Magna, documento que muchos consideran como el origen del 'Rule of Law' en Inglaterra y luego en el resto de Occidente. Diversos historiadores y economistas le atribuyen al 'Rule of Law' el impresionante progreso de la humanidad durante los últimos siglos. Latradición liberal clásica lo considera un escudo que protege la libertad de los individuos frente a las ambiciones de quienes ostentan el poder político. El 'Rule of Law' requiere que las leyes sean de aplicación general, igual y certera. De esto se deduce que debe existir una clara separación de poderes, para que se aplique la ley sin favorecer a unos y perjudicar a otros. Esto es lo que permite la justicia, el ahorro y la inversión, todos factores esenciales para lacreación de riqueza.

El término “Rule of Law” se traduce al español como imperio de la ley o Estado de Derecho, pero estas expresiones pueden confundir. No abunda en nuestro medio un reconocimiento ampliamente difundido de la importante diferencia que F.A. Hayek hacía entre la Ley o Derecho y la legislación. Por Ley o Derecho, Hayek se refería a un conjunto de patrones de comportamiento y de normas abstractas de aplicación universal, que surgen de manera espontánea. Por ejemplo, en Derecho no se puede atentar contra la vida de las personas. Por legislación, se refería en cambio a las reglas que emanaban de la autoridad política, que no son de aplicación general y que amenazan con el uso de la fuerza para hacerse cumplir. Un ejemplo de esto es la legislación destinada a proteger a los productores de zapatos. Según esta concepción, solo hay Estado de Derecho cuando la legislación respeta la Ley.1 Para aterrizarlo en nuestra realidad, en los distintos ámbitos de la sociedad ecuatoriana rige un Estado de legalidad, más no un imperio de la Ley o Estado de Derecho. El poder de nuestra clase política se encuentra prácticamente ilimitado y la Constitución y la legislación son meros reflejos de ese poder en lugar de ser sus límites.

Pero hay una brillante excepción: el imperio de la Ley en la dolarización. De cierta forma se puede decir que los ecuatorianos en masa se rebelaron contra el dinero manipulado por nuestros políticos (legislación), huyendo hacia otra moneda lejos del alcance de ellos y que, por lo tanto, cumplía mejor con las funciones de una moneda sólida (Ley). Este conflicto entre la moneda que pretendían imponer mediante legislación a los ecuatorianos y la moneda que los ecuatorianos eligieron libremente para protegerse del impuesto inflacionario llegó a su fin en enero de 2000, cuando un político —probablemente a modo de salvavidas— alineó la legislación con lo que ya estaba pasando en la calle.

Así fue que nuestra clase política perdió hace 15 años el poder de manipular el valor del dinero en que los ecuatorianos cobramos, ahorramos y realizamos transacciones. Lo perdió porque una mayoría abrumadora de ecuatorianos rechazó el sucre, optando por realizar sus transacciones en dólares mucho antes de que el gobierno formalizara esa realidad en enero de 2000. Todos los ecuatorianos, sin excepción, obtuvieron soberanía individual sobre su dinero y se puso fin a un apartheid entre quienes podían obtener un tipo de cambio favorable y el resto de la población. Atrás quedaron los días en que solo los ricos podían colocar sus ahorros en una moneda que no fuese manipulada por nuestra clase política.

Este año se cumplen 15 años de la dolarización en Ecuador y es una feliz coincidencia que se comparta ese joven aniversario con aquel de los 800 años de la Carta Magna porque de eso se tratan todas estas discusiones acerca de la dolarización: del derecho de cada individuo a tener propiedad sobre el fruto de su trabajo sin que este esté sometido a los arbitrarios deseos de quiénes ostentan el poder político.

Por esto es de suma importancia discutir la mitología que se ha desarrollado para culpar a la dolarización de gran parte de los males que aquejan a la economía ecuatoriana. De igual forma, es esencial proponer reformas que fortalezcan el imperio de la ley en el país y resistir o derogar aquellas que hacen todo lo contrario. De lo que se trata es de complementar la dolarización con otras políticas que amplíen la libertad de los ciudadanos.

La tentación de la moneda nacional

Históricamente, el monopolio estatal de poder emitir una moneda nacional de curso forzoso ha servido a los reyes y gobiernos alrededor del mundo para financiarse de manera casi ilimitada. Esto es así dado que este monopolio les permite endosarle la cuenta de sus despilfarros a sus súbditos o constituyentes mediante un impuesto disfrazado llamado inflación.

En el libro La desnacionalización del dinero (1976), Hayek señaló que los estados no siempre tuvieron la capacidad de darle valor a piezas de papel mediante el monopolio de emisión y el curso forzoso de papelitos con dudosa liquidez. Durante más de dos mil años, la función del estado en relación a la moneda se limitó a acuñar monedas de oro, plata y cobre. Se suponía que el papel del estado no era crear dinero de la nada sino más bien dar fe del contenido metálico de la moneda.

Eventualmente los reyes se dieron cuenta de que podían disminuir el contenido metálico de la moneda, financiando así su gasto. La inflación que siempre resultaba de esta devaluación de la moneda, se utilizó después para justificar controles de precios, restricciones al comercio, entre muchas otras políticas estatistas que conducen a la reducción de la libertad individual. Si le suena familiar es porque esta es la historia reciente de Argentina y Venezuela.

Hayek explica que “La expansión moderna del estado fue en gran medida asistida por la posibilidad de cubrir déficits emitiendo dinero —usualmente bajo la presunción de que estaba creando empleo”. De manera que el gasto público descontrolado, que deriva en un creciente endeudamiento público, explica el origen y la perduración del monopolio estatal sobre la emisión de moneda de curso forzoso.

Ahora bien, ¿por qué es importante para los políticos la imposición a la fuerza de una moneda nacional? Porque no hay superstición lo suficientemente poderosa como para engañar a la gente cuando esta se da cuenta que le están licuando su salario real y/o sus ahorros mediante la desagradable dupla devaluación/inflación. Si la gente tuviese la libertad de rechazar una moneda que evidentemente está siendo devaluada para financiar el gasto público, toda herramienta de política monetaria se volvería ineficaz pues el ciudadano suele ejercer la soberanía individual de no dejarse esquilmar.

De manera que la principal amenaza a la dolarización no ha sido el déficit en la balanza comercial, el precio del petróleo ni la cantidad de dólares que recibamos en remesas, asuntos que trataré más adelante. La principal amenaza es el crecimiento incesante del gasto público. Cada dólar adicional de gasto aumenta la tentación de volver al monopolio de emisión. El retorno podría ser gradual o repentino, y seguramente no sería ordenado ni libre de inmensos costos para la población.

Un matrimonio frágil

El matrimonio del populismo con la dolarización hacen de Ecuador un caso de estudio singular. Mientras que el populismo reniega del imperio de la Ley, la dolarización es la adopción del mismo en el ámbito monetario. En otras palabras, le quita a los políticos la capacidad de manipular el valor del dinero que usamos los ecuatorianos.

El economista Steve Hanke de Johns Hopkins University explica que: “Si el gobierno retiene la opción de devaluar, aquellos que poseen dinero emitido por el gobierno se enfrentan a la posibilidad de que sus derechos de propiedad sean confiscados de una manera arbitraria…mediante devaluaciones. De tal manera que los gobiernos que fracasan en proteger el valor del dinero son culpables de no respetar el Estado de Derecho”.2

El populismo, que bien puede ser de izquierda o de derecha, gobierna socavando el Estado de Derecho y las instituciones propias de una democracia liberal. En la dimensión económica,Rudi Dornbusch y Sebastián Edwards definen al populismo como “un conjunto de políticas económicas con el propósito de redistribuir el ingreso mediante la acumulación de déficit fiscales altos e insostenibles y vía políticas monetarias expansivas”. A esto le podemos agregar el nacionalismo económico reflejado en el proteccionismo comercial.3

Sobre el matrimonio frágil que es el populismo dolarizado de Ecuador, Edwards dice lo siguiente en su libro publicado en 2010: “Lo que hace del caso de Ecuador particularmente interesante es que porque usa el dólar estadounidense como su moneda, no puede recurrir al financiamiento inflacionario para lidiar con las obligaciones constitucionales. Esto sugiere que el actual régimen monetario de dolarización podría ser abandonado en el futuro”.

No es para menos la advertencia de Edwards, considerando que en la Constitución vigente se consagró el poder del Banco Central del Ecuador —ahora una institución dependiente del Ejecutivo— de emitir moneda de curso forzoso.4

De entre las economías latinoamericanas que se han embarcado en esta nueva ola de populismo, Edwards cita a Ecuador como una de las más vulnerables por su dependencia del petróleo. Aunque reconoce que en Ecuador el camino hacia la inflación está de cierta manera impedido por la dolarización, y por lo tanto el gobierno no puede usar el banco central para financiar el déficit, “Habrá una gran tentación para que el gobierno de Rafael Correa remueva esta limitación y reintroduzca una moneda doméstica. Si esto ocurre, el camino hacia una inflación a gran escala y una crisis populista estará abierto”.5

La mitología acerca de la dolarización

Existe una serie de mitos acerca de la dolarización que se han convertido casi en dogmas en nuestra sociedad. Una de las principales tareas para fortalecer la dolarización y el Estado de Derecho en el ámbito de la política monetaria es precisamente exponerlos como lo que son: ficciones no respaldadas por la realidad.

El fantasma del déficit comercial

La balanza de pagos siempre cuadra. Un déficit en la cuenta corriente, que incluye la balanza comercial, implica un superávit en la cuenta financiera y esto no necesariamente es algo malo. De acuerdo al historiador económico, Michael D. Bordo, los déficits comerciales acompañaron el desarrollo económico en países como Argentina, Australia, EE.UU. y Canadá a fines del siglo diecinueve y principios del siglo veinte. Esto tiene sentido ya que las economías en vías de desarrollo son países que requieren de harto capital para salir del subdesarrollo.6

Los mercantilistas de hoy —ya sean estos conservadores o socialistas— suponen que si un país está creciendo a un paso acelerado probablemente debe tener un superávit comercial y viceversa. Sin embargo, el status de la balanza comercial nos dice poco o nada acerca del estado de una economía. De hecho, un estudio que analiza datos de 30 años (1980-2010) para la economía de EE.UU. concluye que “Según todas las medidas consideradas y por un amplio margen, la economía estadounidense se desempeñó mejor cuando el déficit comercial estaba creciendo que cuando este estaba cayendo” .7

La balanza comercial que se interpreta como marcador de partido de fútbol no refleja la realidad de un mundo en el que los intercambios dentro y a través de las fronteras generan beneficios mutuos —sobre todo para aquellos que anteriormente habían sido excluidos. Como decía John Stuart Mill: la única ventaja directa del comercio externo son las importaciones. Exportamos para poder importar.8 Esto es algo de lo que parecen olvidarse aquellos políticos y analistas que constantemente le declaran la guerra a las importaciones.

Pero incluso quienes dicen estar a favor del comercio en general, sostienen que dada la condición especial de estar dolarizados “no nos queda otra opción” que restringir las importaciones para “proteger la dolarización” porque sino “nos vamos a quedar sin dólares”. Pero eso no pasa donde el Estado permite el ajuste automático que por naturaleza se da.

En 1742 David Hume explicaba que era innecesario intentar equilibrar la balanza comercial, pues esta siempre tiende al equilibrio. La metáfora que Hume utilizó era la del agua: cuando se permite que el líquido fluya libremente de un compartimento a otro, el nivel de agua en ambos siempre tiende al equilibrio. Hume explicó que lo mismo ocurre con el dinero de una nación y utilizó el escenario de una Inglaterra que repentinamente perdía cuatro quintos de todo su dinero: “¿No deberá bajar en proporción el precio de todo el trabajo y mercancías y venderse todas las cosas tan baratas como en aquellos tiempos? ¿Qué nación podría entonces competir con nosotros en cualquier mercado extranjero, o pretender navegar o vender manufacturas a un precio que a nosotros nos dejara un beneficio suficiente? Por lo tanto, ¿en qué poco tiempo habría de devolvernos esto el dinero que perdimos y elevarnos al nivel de todas las naciones vecinas? Y cuando lo hubiéramos alcanzado perderíamos inmediatamente la ventaja de la baratura del trabajo y las mercancías; y la mayor afluencia de dinero se detendría por nuestra abundancia y plenitud”.9

Luego, en 1776 Adam Smith explicaba que así como un país que no tiene minas propias debe obtener su oro y plata de otro país (dólares en el caso del Ecuador), también había países que en cambio no tenían viñedos propios y debían obtener sus vinos de otro país. Smith dijo: “Un país que tiene los recursos para comprar vino obtendrá siempre el vino que necesite; y un país que tiene los recursos para comprar oro y plata nunca tendrá falta de ellos. ...Confiamos con total seguridad que la libertad de comercio, sin ninguna atención por parte del gobierno, nos proveerá siempre del vino que necesitamos; y podemos confiar que de igual forma nos proveerá siempre del oro y la plata que podamos comprar o emplear”.10

Pero también hay argumentos recientes que cuestionan las medidas mercantilistas como las salvaguardas que el gobierno ha impuesto a inicios de 2015. El distinguido economista Arnold Harberger explicó en un ensayo que, sin importar lo que hagan las autoridades monetarias de un país —y afortunadamente en nuestro caso todavía no pueden hacer algo— “es la gente la que determina la verdadera oferta monetaria”. Harberger cita algunos ejemplos, entre ellos el intento fútil de las autoridades monetarias rusas para evitar que el rublo se aprecie entre 2000-2007, pero un ejemplo más cercano a casa es aquel del Perú, cuyo banco central gastó $6.000 millones (o el equivalente al 20% de sus exportaciones) en 2009 tratando de evitar la apreciación del nuevo sol y sin haberlo logrado.11

La intervención estatal para intentar apuntarle a un equilibrio o superávit en la balanza comercial con el objetivo de defender cierto nivel de oferta de dólares en la economía, incluso si logra su cometido, tiene la desagradable consecuencia no intencionada de destruir de la riqueza y los empleos generados por el comercio que ya no se realizará. No olvide que se puede tener un superávit en la balanza comercial a costa de empobrecer a los ecuatorianos.

Adicionalmente, si miramos lo que pasa en los países oficialmente dolarizados de América Latina —Ecuador, El Salvador y Panamá— es francamente muy difícil comprender por qué tanto aspaviento en nuestro país. Según datos del Banco Mundial, El Salvador y Panamá han registrado déficits en su cuenta corriente todos los años entre 2005 y 2013. Los de Panamá han sido los mayores, de entre -0,6% y ¡-15,3! del PIB. Los déficits en la cuenta corriente de El Salvador han sido de entre -1,5% y -6,5% del PIB. Ecuador, donde muchos pasan malas noches pensando en el déficit, no hemos tenido déficits todos los años y estos han sido menores, siendo el más alto de -2,3%. Si comparamos el promedio del déficit en la cuenta corriente como porcentaje del PIB entre 2005-2013, destaca Panamá con el promedio más alto de -8,1%, le sigue El Salvador con -4,6% y resulta que Ecuador como promedio obtiene un saldo positivo en la cuenta corriente de 0,8%.12

Además, si el mito de que la dolarización depende de un saldo positivo en la balanza comercial fuese cierto, estos países deberían haber experimentado una crisis o estar a punto de experimentarla. Pues resulta que los panameños no solo que no tienen una crisis, sino que han crecido a una tasa promedio entre 2005 y 2013 de 8,4%. Mientras tanto El Salvador registró una tasa promedio de crecimiento durante el mismo periodo de 1,8% y Ecuador de 4,4%.13 De manera que si Panamá puede crecer a esas tasas chinas en dolarización y con déficits recurrentes en su cuenta corriente, El Salvador y Ecuador también deberían poder hacerlo.

La experiencia de largo plazo de Panamá y la de otra economía distinta como la de El Salvador demuestra que la calentura no está en la dolarización, la cual ha demostrado que funciona —cumpliendo las funciones de una verdadera moneda: ser un medio de cambio universal, un depósito de valor y una unidad de medida. Y funcionó con dólar caro o barato, con o sin petróleo, con o sin remesas y sin necesidad de restringir el comercio y los movimientos de capitales.

2. La dolarización perjudica las exportaciones

Nos dicen que la dolarización le resta competitividad a nuestras exportaciones. Si fuera así, las exportaciones ecuatorianas se hubiesen disparado durante los ochenta y noventa, y deprimido desde la dolarización.

Veamos lo que pasó. Durante la década de los ochenta las exportaciones ecuatorianas de bienes y servicios crecieron en promedio 4,5% y en la siguiente 6%. Eso no es un crecimiento que podría ser catalogado como espectacular, así como tampoco lo ha sido el crecimiento promedio de nuestras exportaciones en el periodo 2000-2006 de 5,9% o el todavía inferior promedio para el periodo 2007-2013 de 1,5%. Por cierto, las exportaciones de Panamá, también dolarizado, crecieron durante 2000-2006 con un promedio de 5,3% y con uno de 9,9% entre 2007-2013.

Uno esperaría que le haya ido mejor a aquellos que han devaluado. Tomemos como ejemplo a los más aplicados en devaluar dentro de la región: Argentina y Venezuela, cuyas exportaciones durante 2007-2013 experimentaron un crecimiento promedio de tan solo 1,3% y una contracción promedio de -5%, respectivamente. Todas estas cifras provienen del Banco Mundial.14

Ahora volviendo al caso de Ecuador, si miramos las cifras de exportaciones solamente de bienes que nos presenta el Banco Central del Ecuador vemos que hubo un repunte importante de las exportaciones de bienes después de la dolarización, habiendo sido este más marcado durante el periodo 2000-2006. Mientras que las exportaciones de bienes crecieron en promedio en un 5% entre 1993 y 1999, entre 2000 y 2006 crecieron a una tasa promedio de 14%, promedio que lamentablemente cayó a 8% durante lo mejor de la última bonanza petrolera (2007-2013).15

Otros ejemplos que nos hacen dudar del mito “la devaluación nos hace competitivos” es la evolución de las exportaciones de Japón durante las últimas cuatro décadas. Entre 1960 y 2004 el yen se apreció en un 176% en términos reales en relación al dólar mientras que sus exportaciones despegaron. De hecho, una apreciación real del yen en 1% estuvo asociada con un aumento de 3,3% en las exportaciones. Algo similar sucedió en Alemania. Esto no es para sugerir que la clave del éxito en las exportaciones está en tener la capacidad de revaluar la moneda, pero si para cuestionar que el poder de devaluar es el poder de estimular las exportaciones.

En su libro Playing Monopoly with the Devil (2006), el ex ministro de finanzas de El SalvadorManuel Hinds muestra que la correlación entre devaluaciones y exportaciones suele ser negativa. Esto es contra intuitivo pero Hinds explica que “Dada la forma en que las tasas de interés reaccionan a las devaluaciones, usted eleva el costo de capital en el país y dificulta más que las empresas hagan la transición hacia la producción de mayor valor agregado”16. Por otro lado, en un mundo globalizado como el de hoy muchos productos requieren de insumos importados, los que se vuelven más costosos con las devaluaciones.

Las devaluaciones tampoco convienen a los trabajadores dado que esta es una estrategia que consiste en una reducción deliberada de sus salarios reales.

3. La dolarización nos hace más vulnerables a shocks externos

Cuando un país depende considerablemente de materias primas, como es nuestro caso, la caída de precio de su principal exportación perjudica significativamente a la economía sin importar qué moneda tenga. La gran diferencia es que, como sucede en Rusia, la devaluación e inflación añaden problemas monetarios a un shock externo y a problemas fiscales —tan típicos de un gobierno populista.

¿Qué ha pasado en Rusia? Conforme cayó el precio del petróleo sus exportaciones totales cayeron y su moneda se devaluó de 36 rublos por dólar en agosto de 2014 hasta llegar a 61 en diciembre de 2014. En 2014, el rublo perdió la mitad de su valor.17 Los rusos se dieron cuenta de que sus ahorros y salarios reales estaban siendo licuados y corrieron a comprar bienes durables. Asimismo, se dio una vertiginosa fuga de capitales.

Quienes añoran tener moneda nacional, porque como dice nuestro presidente, esta es un “instrumento de coordinación social”18, creen que la solución a los problemas de Rusia frente a la caída del precio del petróleo es tan sencilla como devaluar para estimular las exportaciones. Pero los banqueros centrales rusos se han topado con la realidad de que la devaluación de su moneda deriva en una mayor tasa de inflación y, además, el peso de todas las deudas denominadas en dólares y en euros aumenta al mismo ritmo que la devaluación. Por ejemplo, si una empresa debía 100 dólares en agosto, eso equivalía a 3.700 rublos. Ahora equivale a 7.400 rublos, es decir el doble.19 Lo mismo ocurre con la deuda del sector público.

En la madrugada de un lunes en diciembre de 2014, los banqueros centrales de Rusia subieron la tasa de 10,5% a ¡¡17%!! Algo similar hicieron otros países emergentes con moneda propia como Brasil. ¿Por qué? Frente a la fuga de capitales las autoridades pretendían volver al rublo más atractivo con una tasa de interés más alta, pero al parecer ni siquiera con una tasa más alta se ha logrado recuperar la confianza en la economía rusa.

En la realidad las personas no son piezas inanimadas en un rompecabezas. Reaccionan para defender sus intereses y conforme el rublo se devaluó los rusos han procedido a deshacerse del rublo, ya sea comprando televisores o atesorando divisas o sacándolas del país.

La moneda propia no le ha servido a Rusia para promover exportaciones ni para bajar la tasa de interés. Para lo que si ha servido es para generar la desagradable dupla de devaluación e inflación. Además, su banco central se ha visto en la obligación de subir la tasa de interés, lo cual deprimirá las inversiones y el crecimiento económico. Para 2015 lo que les espera es una economía estancada con inflación. Algo parecido a lo que vienen padeciendo los argentinos y venezolanos desde el año pasado. La moneda nacional en países con gobiernos populistas equivale a agregarle leña al fuego.

Menos Estado, más libertad

La dolarización ha cumplido su propósito de proveerle a los ecuatorianos una moneda sana: es un medio de cambio universal, un depósito de valor y una unidad de medida. Y eso no es poca cosa, dado que Ecuador es hoy, de entre los países populistas de América Latina el mejor posicionado frente a la caída de los precios de los commodities. El problema monetario lo resolvimos quitándole a nuestros políticos la capacidad de conducir la política monetaria.

Pero no hemos resuelto muchos otros problemas y ahora que las condiciones externas se tornan negativas se vuelven evidentes las falencias del modelo estatista implementado por la “Revolución Ciudadana”.

Para fortalecer la dolarización se requieren una serie de reformas que expandan el Estado de Derecho más allá del ámbito monetario. Una buena forma de medir esto la provee el índice de libertad económica que compila el Fraser Institute de Canadá. Los principales autores del índice, James Gwartney y Robert Lawson, la describen así:

“Los individuos tienen libertad económica cuando la propiedad que adquieren sin el uso de la fuerza, fraude, o robo está protegida de invasiones físicas por parte de otros y cuando son libres de usar, intercambiar, o dar su propiedad siempre y cuando sus acciones no violen los mismos derechos de otros. Un índice de libertad económica debería medir hasta qué grado la propiedad adquirida de forma correcta es protegida y hasta qué grado están los individuos involucrados en transacciones voluntarias”.20

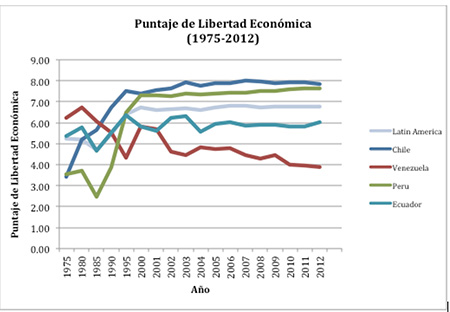

Según lo mide este índice, la libertad económica de Ecuador se ha mantenido relativamente estancada desde 1995 (ver gráfico). Hoy Ecuador tiene un nivel de libertad económica que está por debajo del puntaje promedio de América Latina y ciertamente por debajo del nivel de economías que se han destacado por su buen desempeño como la de Chile y Perú (nótese el marcado declive en libertad económica de la economía venezolana; algo similar ocurre con la economía argentina).

Esto es importante dado que año tras año este índice ha corroborado una relación positiva entre la libertad económica y varios indicadores del desarrollo humano: ingreso per cápita, crecimiento económico, ingreso del 10% más pobre, expectativa de vida, derechos políticos y libertad civiles. Además, los países con un grado mayor de libertad económica no solo atraen más inversión por cada trabajador sino que también esta resulta ser más productiva. Gwartney y Lawson analizaron datos para 99 países entre 1980 y 2000 e identificaron tres grupos de países: aquellos países con mayor libertad económica (calificación superior a 7 sobre 10), aquellos con un nivel intermedio de libertad económica (calificación entre 5 y 7), y aquellos con menor libertad económica (calificación inferior a 5). Entre 1980 y 2000 las economías menos libres atrajeron solamente $845 por cada trabajador mientras que las que tenían la mayor libertad económica captaron $10.871. En otras palabras, las economías más libres atrajeron más de doce veces lo que captaron las economías más estatizadas.

Y la brecha es todavía mayor si se considera la inversión extranjera directa (IED). Los autores descubrieron que la captación promedio de IED por cada trabajador entre 1980 y 2000 fue de $3.117 en las economías constantemente más libres y solo de $68 para las economías persistentemente menos libres. Es decir, las economías más libres recibieron más de ¡45 veces! lo que recibieron las economías menos libres.

Gwartney y Lawson descubrieron que la productividad de aumentos en la inversión privada entre 1980 y 2000 fue 70% más alta en las economías más libres que en las menos libres. Si se considera la inversión total (incluyendo la pública), la productividad fue 31,7% mayor en las economías más libres que en las menos libres.21

A modo de ilustración, los autores compararon el desempeño de Hong Kong —la economía persistentemente más libre del mundo y prácticamente sin recursos naturales— con aquel de Venezuela —nación rica en recursos naturales que viene experimentado un marcado declive en su libertad económica desde 1970 hasta llegar a ser hoy la menos libre del mundo en este índice. En 1960 Venezuela tenía un ingreso promedio per cápita de $6.720, más del doble que el de Hong Kong que era de $3.249. Para 2002 el ingreso de Hong Kong llegó a $26.910, más de cinco veces el de Venezuela que era de $5.380. Los recursos naturales no pueden explicar este dramático revés de las fortunas, pero la libertad económica si.22

Propuestas puntuales de reforma

Hay muchas reformas pendientes para elevar el nivel de libertad económica del que gozan los ecuatorianos y, de esa manera, expandir el imperio de la ley en la sociedad. Pero podemos empezar con aquellas que son los complementos naturales de la dolarización: la eliminación del Banco Central del Ecuador (BCE) y la integración financiera.

1. Eliminar el Banco Central del Ecuador

La historia muestra que es posible el desarrollo de un sistema financiero sofisticado sin necesidad de un banco central. También hay ejemplos de sistemas financieros primitivos y caóticos a pesar de la existencia de uno, en este última categoría se encuentran casos extremos como el de Zimbabue hasta antes de su dolarización en 2008. El economista Pedro Romero de la Universidad San Francisco de Qquito relata la desastrosa historia del BCE en su estudio “BCE: La historia que aún no aprendemos”. A lo largo de su historia de 72 años como instituto emisor, el BCE nunca logró objetivos como la estabilidad de precios o la profundización financiera. Romero asevera que el BCE fue una herramienta para que los políticos de turno erosionaran la propiedad privada de los ecuatorianos (devaluando la moneda) para financiar frecuentes desbordes en el gasto público o favores a sus amigos.23

La experiencia de Panamá, un país dolarizado como el nuestro, demuestra que un banco central no es necesario. Mientras el BCE fue un instituto emisor y prestamista de última instancia, causó mucho daño.

El BCE no desempeña las principales funciones de un banco central —no emite dinero ni es prestamista de última instancia—, ni debería hacerlo si se pretende que sigamos dolarizados. Dicho esto, cabe preguntarse por qué entonces en 2015 el BCE no solo existe sino que emplea 855 personas (información actualizada hasta marzo de 2015)24.

En virtud del Código Orgánico Monetario y Financiero aprobado en 2014, el BCE ha adquirido nuevos poderes, varios de los cuales solo puede ejercer plenamente volviendo a ser un instituto emisor.

El economista de la Universidad Johns Hopkins, Steve Hanke, considera que “Sin un banco central, las posibilidades de hacer travesuras monetarias —incluyendo poner en reversa el proyecto de la dolarización en Ecuador— se reducirían dramáticamente. Como consecuencia, las primas de riesgo y las tasas de interés se reducirían”.25

Aquellas funciones útiles que desempeña el banco central, como la compensación de cheques, la compilación de estadísticas y la elaboración de análisis económicos, podrían ser desempeñadas por otras instituciones estatales como la Superintendencia de Bancos, el Ministerio de Finanzas y el Instituto Nacional de Estadísticas y Censos (INEC). Otras —como las firmas electrónicas, la compensación de transferencias dentro del sistema, el servicio móvil de pagos y el envío de remesas— o ya son desempeñadas por instituciones privadas dentro y fuera del país o podrían serlo.

Esta reforma comprende la eliminación del Artículo 303 de la Constitución:

“Art. 303.- La formulación de las políticas monetaria, crediticia, cambiaria y financiera es facultad exclusiva de la Función Ejecutiva y se instrumentará a través del Banco Central. La ley regulará la circulación de la moneda con poder liberatorio en el territorio ecuatoriano”.

2. Libertad para elegir la mejor moneda

No se trata de “atarnos” al dólar. Ni siquiera de renunciar a una o varias monedas nacionales. En realidad de lo que se trata es de consagrar la libertad de los ciudadanos para elegir la mejor moneda. Con este principio en mente la Constitución podría emular este artículo de la Constitución panameña de 1904:

“No podrá haber en la República papel moneda de curso forzoso. En consecuencia, cualquier individuo puede rechazar todo billete u otra cédula que no le inspire confianza, ya sea de origen oficial o particular”.26

La redacción podría variar, pero lo importante es que se le prohíba a los políticos obligarnos a aceptar monedas o billetes en los cuáles los ciudadanos desconfiamos.

3. Integración financiera

La dolarización por si sola no logra la integración financiera. Diversas barreras a la entrada y salida del sistema financiero debilitan la competencia y perjudican al consumidor de servicios financieros. Además, las barreras al flujo de capitales atrapan el capital en exceso y socavan el ingreso de capitales del exterior cuando hay escasez de liquidez en el sistema nacional. Mientras que los ecuatorianos estamos limitados a 28 bancos nacionales y un banco extranjero (incluyendo a los cinco bancos estatales)27, los panameños pueden escoger entre 80 bancos nacionales y extranjeros (incluyendo a los dos estatales)28.

No siempre fue así. Antes de la reforma financiera de 1970, el sistema financiero panameño se parecía mucho al ecuatoriano: contaba con tan solo 23 bancos (incluyendo a dos estatales). Doce años después de esa reforma el sistema financiero llegó a tener 118 bancos.29 El centro bancario internacional de Panamá hoy cuenta con más de $100 mil millones en activos.30

Esa reforma eliminó barreras a la entrada de instituciones financieras al sistema y pudo rendir frutos precisamente porque se encontró con la territorialidad tributaria, que existe en Panamá desde 1927. Esto significa que las empresas, tanto nacionales como extranjeras, no tributan por el ingreso obtenido fuera del territorio panameño.

El economista Steve Hanke explica como funciona el sistema financiero Panamá después de la integración financiera:

“Conforme cambia la liquidez (potencial de concesión de créditos) en estos bancos, estos evalúan las tasas de retorno, ajustadas para el riesgo, en los mercados doméstico e internacional y ajustan sus carteras consecuentemente. La liquidez excesiva es desplegada domésticamente si los retornos ajustados para el riesgo exceden aquellos en el mercado internacional e internacionalmente si los retornos ajustados para el riesgo exceden aquellos en el mercado doméstico. Este proceso se coloca en reversa cuando surgen déficits de liquidez. . .

“El ajuste en las carteras de los bancos es el mecanismo que permite un flujo sin interrupciones de la liquidez (y del crédito) hacia dentro y fuera del sistema bancario (y de la economía). En breve, los excesos o déficits de liquidez en el sistema rápidamente son eliminados porque para los bancos les es indiferente si van a desplegar la liquidez en el mercado doméstico o internacional. Panamá es solo un pequeño lago conectado mediante su sistema bancario a un gigante océano internacional de liquidez. Cuando las tasas de retorno ajustadas para el riesgo en Panamá exceden aquellas del extranjero, Panamá se abastece del océano internacional de liquidez, y cuando los retornos en el extranjero exceden aquellos de Panamá, Panamá agrega liquidez (crédito) al océano en el extranjero. Para continuar con esta analogía, el sistema bancario de Panamá sirve como el Canal de Panamá para mantener en equilibrio el nivel de agua entre dos cuerpos de agua. No debería sorprender que con este alto grado de integración financiera el nivel de créditos y depósitos en Panamá no están correlacionados”.31

La integración financiera, junto con la territorialidad tributaria, generaría principalmente cuatro beneficios para los ecuatorianos: (1) tasas de interés cercanas a los niveles internacionales, que suelen ser más bajas que las que han prevalecido en nuestro mercado; (2) un mayor acceso al crédito y a créditos de mayor volumen; (3) un sistema financiero estable gracias a la presencia de bancos internacionales, que fungen como prestamistas de última instancia en casos de escasez de liquidez; y, (4) aumentaría la bancarización del país, entendiendo este índice como el volumen total del crédito concedido como porcentaje del PIB.

Esto implica los siguientes cambios puntuales:

Conclusión

Es poco probable que triunfen un par de reformas aisladas, como las descritas aquí, si no se adopta como estrategia general y de largo plazo devolver al país al rumbo del Estado de Derecho. Las reformas económicas en las distintas áreas de la política pública deben todas tener esto como norte, que la gente vuelva a confiar lo suficiente en el ambiente institucional del país como para querer ahorrar, invertir y producir.

Referencias

1. F.A. Hayek, El ideal político del Estado de Derecho (2011), Guatemala: Universidad Francisco Marroquín.

F.A. Hayek, La fatal arrogancia: los errores del socialismo (2010), Madrid: Unión Editorial.

Bruno Leoni, La libertad y la ley (2010), Madrid: Unión Editorial.

2. Hanke, Steve. “Money and the Rule of Law in Ecuador”. The Journal of Policy Reform. Vol.6 (3), 2003, pp. 131-145.

3. Edwards, Sebastián. Left Behind: Latin America and the False Promise of Populism. 2010. The University of Chicago Press, p. 167-168.

4. Constitución del Ecuador, 2008.

5. Edwards, p. 188.

6. Michael D. Bordo, “Historical Perspectives on Global Imbalances”, NBER Working Paper No. 11383. Mayo de 2005.

7. Daniel Griswold. “The Trade-Balance Creed: Debunking the Belief that Importsand Trade Deficits are a ‘Drag on Growth'”, Trade Policy Analysis No. 45, Center for Trade Policy Studies, Cato Institute. Abril de 2011.

8. Mill, John Stuart. “Chapter XVII: Of Internacional Trade” en The Collected Works of John Stuart Mill, Volume III.

9 David Hume, Essays, Moral, Political, and Literary, (1987). Indianapolis: Liberty Fund. Part II, Essay V.

10. Adam Smith. An Inquiry into the Nature and Causes of the Wealth of Nations (1904). Londres: Methuen & Co., Ltd. Book IV, Chapter I: “Of the Principle of the Commercial or Mercantile System”.

11. Iván Alonso. “¿Qué pasa si se libera el tipo de cambio?” ElCato.org. 29 de julio de 2010.

12. Datos obtenidos de la base de datos del Banco Mundial.

13. Datos obtenidos de la base de datos del Banco Mundial.

14. Indicador: Crecimiento anual de las exportaciones. Fuente: World Development Indicators.

15. Presentación Estructural 2014 de Estadísticas Macroeconómicas del Banco Central del Ecuador.

16. Manuel Hinds, Playing Monopoly with the Devil: Dollarization and Domestic Currencies in Developing Countries (2006). New Haven: Yale University Press, pp. 76.

17. David Herszenhorn. “Interest Rat e Raised to 17% in Russia”. The New York Times. 15 de diciembre de 2014.

18. “Correa: La dolarización fue una pésima decision”. Telesur TV. 15 de diciembre de 2014.

19. Hinds, Manuel. “La crisis se cierne sobre Rusia”. El Diario de Hoy. 15 de diciembre de 2014.

20. Economic Freedom Network Website.

21. Gwartney, James D.; Hollcombe, Randall G.; Lawson, Robert. “Economic Freedom, Institutional Quality, and Cross-Country Differences in Income and Growth”. Cato Journal, Vol. 24 (No. 3), otoño de 2004.

22. Gwartney, James D.; Lawson, Robert. “Ten Consequences of Economic Freedom”. Policy Report No. 268. National Center for Policy Analysis, julio de 2004.

23. Pedro Romero, “Banco Central del Ecuador: La historia que aún no aprendemos”. Instituto Ecuatoriano de Economía Política. 2002.

24. Banco Central del Ecuador. Disponible en:http://www.bce.fin.ec/images/transparencia2015/literalcmarzo2015.pdf. Accesado el 23 de abril de 2015.

25. Ibid., Hanke, 2003.

26. Constitución de Panamá de 1904. Disponible en:http://binal.ac.pa/binal/component/content/article/78-servicios/147-constituciones-art

27. Boletines mensuales de la Superintendencia de Bancos del Ecuador. Verhttp://www.sbs.gob.ec/practg/p_index?vp_art_id=584&vp_tip=2&vp_buscr=41 y

28. Superintendencia de Bancos de Panamá. Verhttp://www.superbancos.gob.pa/es/individual-consolidados-2014-1c

29. Edith Castillo Duarte. “El centro bancario llega sano a los ‘40’”. La Prensa (Panamá). 9 de agosto de 2010.

30. Superintendencia de Bancos de Panamá: http://www.superbancos.gob.pa

31. Ibid., Hanke, 2003.

Es Magister en Comercio y Política Internacional de la George Mason University y graduada con un título de Ciencias Políticas con concentración en Relaciones Internacionales de la York College of Pennsylvania. Se desempeña como Editora de ElCato.org. investigadora del Cato Institute y columnista de El Universo (Ecuador) desde enero del 2006. Sus artículos y papers son publicados regularmente en otros periódicos de Latinoamérica y España.